Incentivos fiscales a las inversiones en producciones escénicas

Los incentivos fiscales a las inversiones en producciones escénicas representan una herramienta clave en la estrategia financiera y fiscal de las empresas, especialmente en el dinámico sector de las artes y el entretenimiento. En el marco de ETL GLOBAL, una firma líder en servicios de fiscalidad y asesoría empresarial, el aprovechamiento de estos incentivos puede marcar una diferencia sustancial en el rendimiento económico y la viabilidad de proyectos artísticos. Estos incentivos, diseñados para fomentar la inversión en producciones teatrales, musicales, danza y otras formas de expresión escénica, no solo benefician a las empresas involucradas, sino que también contribuyen al enriquecimiento cultural y artístico de la sociedad.

Las políticas fiscales actuales ofrecen una variedad de beneficios para las empresas que deciden invertir en el sector cultural. Estos van desde deducciones en el impuesto sobre sociedades hasta bonificaciones y otras ventajas que pueden significar un gran impulso económico. En este sentido, es fundamental para los empresarios y gestores culturales comprender en profundidad cómo pueden maximizar estos beneficios, adaptándolos a sus estrategias financieras y objetivos empresariales.

LOS INCENTIVOS FISCALES Y EL IMPUESTO SOBRE SOCIEDADES

En el artículo 36 de la Ley del Impuesto sobre Sociedades se definen las inversiones y requisitos necesarios de éstas para que den derecho a deducciones que se aplican en la liquidación del Impuesto sobre Sociedades y por ende a las liquidaciones del Impuesto sobre la Renta de las Personas Físicas de empresarios o profesionales.

Así el Art. 36.1 nos define que inversiones en producciones españolas de largometrajes y cortometrajes cinematográficos y de series audiovisuales de ficción, animación o documental, que permitan la confección de un soporte físico previo a su producción industrial seriada darán derecho al productor o a los contribuyentes que participen en la financiación a una deducción

- Del 30 por ciento respecto del primer millón de base de la deducción.

- Del 25 por ciento sobre el exceso de dicho importe.

El Art. 36.2 define lo que se conoce como “service”, es decir, las producciones audiovisuales realizadas. Los productores registrados en el Registro Administrativo de Empresas Cinematográficas del Instituto de la Cinematografía y de las Artes Audiovisuales que se encarguen de la ejecución de una producción extranjera de largometrajes cinematográficos o de obras audiovisuales que permitan la confección de un soporte físico previo a su producción industrial seriada que tendrán derecho a la deducción por los gastos realizados en territorio español.

- Del 30 por ciento respecto del primer millón de base de la deducción y del 25 por ciento sobre el exceso de dicho importe.

La deducción se aplicará siempre que los gastos realizados en territorio español sean, al menos, de 1 millón de euros. No obstante, en el supuesto de producciones de animación tales gastos serán, al menos, de 200.000 euros.

- Del 30 por ciento de la base de la deducción, cuando el productor se encargue de la ejecución de servicios de efectos visuales y los gastos realizados en territorio español sean inferiores a 1 millón de euros.

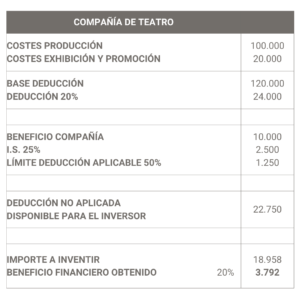

Y el Art. 36.3 indica que los gastos realizados en la producción y exhibición de espectáculos en vivo de artes escénicas y musicales tendrán una deducción del 20 por ciento.

La base de la deducción estará constituida por los costes directos de carácter artístico, técnico y promocional incurridos en las referidas actividades.

La deducción generada en cada período impositivo no podrá superar el importe de 500.000 euros por contribuyente.

Los costes generados en producciones audiovisuales y espectáculos en vivo de Artes Escénicas generan cuantiosas deducciones fiscales.

¿CÓMO FUNCIONAN LOS INCENTIVOS FISCALES?

Ya hemos visto que las empresas que se dedican a la producción audiovisual y a la producción y exhibición de espectáculos en vivo de Artes escénicas, simplemente por ejercer su actividad gozan de importantes deducciones, calculadas sobre determinados costes incurridos, en sus liquidaciones tributarias, ya sean Impuesto sobre Sociedades o Impuesto sobre la Renta de las Personas Físicas.

Pues bien, en ocasiones estas empresas no pueden aplicar la totalidad de las deducciones generadas, bien por falta de cuota (ejemplo: en el caso de pérdidas en el ejercicio) o por la limitación recogida en el artículo 39 de la L.I.S. En estos casos, también el artículo 39 señala que las cantidades correspondientes al período impositivo no deducidas podrán aplicarse en las liquidaciones de los periodos impositivos que concluyan en los 15 años inmediatos y sucesivos.

Las empresas no podrán beneficiarse por no haber podido aplicar las deducciones que han generado, pensando que lo podrán hacer en los siguientes 15 años. Lo normal es que en los siguientes ejercicios sigan generando deducciones por el mero hecho de realizar su propia actividad, acumulando, así, un elevado importe de deducciones que no pueden aplicar en sus declaraciones.

Para facilitarles el acceso efectivo de esas deducciones generadas la Ley del Cine, ley 55/2007, (¡¡desde el 2007!!) “habilitó” un sistema para que esas deducciones no aplicadas pudiesen ser “trasladadas” a otras empresas, empresarios o profesionales. Lo hizo fomentando la creación de Agrupaciones de Interés Económico (AIE) con lo que las deducciones se imputan a los socios existentes al finalizar el ejercicio.

A partir del 01/01/2021 también es posible trasladar las deducciones a otros empresarios (ya sean personas físicas o jurídicas) suscribiendo un contrato de financiación, recogido en el artículo 39.7 de la LIS.

Las empresas que generan las deducciones, en muchas ocasiones, no pueden aplicarlas en su totalidad, pero tienen mecanismos para “trasladarlas” a otro empresario.

Así un empresario de un sector económico distinto podrá aplicar las deducciones generadas por empresas del sector artístico, siempre que:

- Sean socios de una AIE encargada de la producción de una obra audiovisual o espectáculo en vivo de Artes Escénicas.

Con el sistema de las AIE, la titularidad de la producción cultural se atribuye a una AIE creada por el productor del espectáculo. A final de año se transmiten las participaciones de esa entidad intermedia a los inversores, y al mismo tiempo se transfiere el derecho a practicar la deducción fiscal generada. Al año siguiente el productor del espectáculo vuelve a comprar las participaciones de la AIE y se inicia un nuevo ciclo

- Suscriba un contrato de financiación con la empresa productora.

Con este contrato, recogido expresamente en el art. 39.7 de la LIS, se facilita el acceso a esta financiación a productoras y compañías de menor tamaño, puesto que no existe el coste administrativo ni de constitución que supone la creación de una AIE.

Se pueden financiar, “trasladando” las deducciones a través de la constitución de una AIE o suscribiendo un contrato de financiación.

BENEFICIOS PARA EL INVERSOR

La empresa/empresario obtendrá como mínimo el 20% de rentabilidad de la inversión realizada. Esta rentabilidad del 20 % está indicada en la propia LIS art. 39.7 por lo que podemos decir que está garantizada “por Ley” mediante la suscripción del contrato de financiación.

Si esta inversión se hace a través de una AIE la rentabilidad podría ser mayor en función de la estructuración de la producción.

Preguntas frecuentes de inversores sobre incentivos fiscales

- ¿Si invierto 100 me podré deducir 120? Si, de allí la rentabilidad del 20%.

- Pero, ¿quién me devuelve el dinero invertido? El retorno de la inversión más la rentabilidad se obtiene en el momento de la liquidación del I.S. o I.R.P.F. Por eso podemos decir que su inversión está garantizada por la Ley.

- ¿Cuándo tengo que invertir? Generalmente el inversor realiza el desembolso durante el último trimestre del ejercicio y su retorno, aplicando las deducciones imputadas, se hará en Mayo (IRPF) o Julio (I.S.) Es decir un 20% como mínimo de rentabilidad en menos de un año!!!

- Cuando invierta, ¿correré algún tipo de riesgo empresarial? No, simplemente podríamos decir que “adquiere” el derecho a las deducciones sin entrar en la gestión de ninguna actividad económica.

BENEFICIOS PARA EL PRODUCTOR

El productor, con la entrada de inversores a los cuales imputa las deducciones que genera y no puede aplicar, monetiza gran parte de esas deducciones consiguiendo así financiación para nuevas producciones.

Pero, si entra un inversor, ¿tendré un socio con derecho a mi obra? NO, los inversores sólo gozarán de la imputación de las deducciones sin que tengan derecho alguno sobre la obra realizada.

Contacto

Etiquetas

Redes Sociales